Los intereses de la deuda se disparan y el BCE avisa del riesgo de Trump

El vicepresidente Constancio reclama "políticas más expansionistas" en Europa

La victoria de Trump dispara los intereses de la deuda. El relato económico en boga asume que la política expansiva del presidente electo de EE UU, que persigue reactivar la economía, generará inflación. Los inversores venden sus bonos porque esperan que en el futuro den una rentabilidad más alta que la actual, en mínimos históricos. El BCE avisa de que eso puede ser efímero y hasta peligroso: “La economía mundial encara una vez más un periodo de incertidumbre anormal”, declaró ayer el vicepresidente Vítor Constâncio, que reclamó una política más expansiva en Europa para reavivar el frágil crecimiento continental.

La inflación está repuntando desde hace dos meses, sobre todo por el comportamiento del precio del petróleo, de los salarios en Estados Unidos y de los precios de producción en China. Y a esto se ha sumado la chispa de Donald Trump: las políticas que defiende persiguen estimular el crecimiento, pero pueden representar un cóctel inflacionista. Trump propone un programa de infraestructuras keynesiano: más demanda interna, que puede tirar de los precios. Además, promete rebajas de impuestos: más renta para consumir y quizá también para generar inflación. Habla de restringir el comercio, lo que encarecería los productos. Sostiene que atajará la inmigración, con la consiguiente subida de los costes salariales y, por lo tanto, de la inflación.

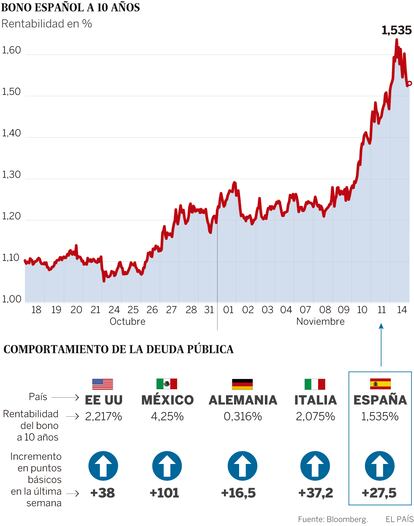

Las expectativas de subidas de precios se han catapultado en los últimos días. Y eso ha causado una sacudida en los mercados, con una venta masiva de bonos que empuja al alza de los tipos de interés de la deuda. La rentabilidad del bono estadounidense a 10 años ha escalado durante la última semana 40 puntos básicos hasta el 2,21%. El mexicano ha saltado aún más: 100 puntos básicos tocando el 4,25%. Pero esa dinámica no es exclusiva del otro lado del Átlántico: el bund germano, que lleva prácticamente toda la crisis en el 0%, ha subido en una semana al 0,31%. La deuda periférica se ha elevado todavía más: el bono español a 10 años avanza en una semana 27,5 puntos por encima del 1,5%, y el italiano —lastrado por las dudas sobre su banca y el referéndum— se eleva 37,2 puntos más allá del 2%. Eso supone el primer regreso —aunque muy tímido— de las famosas primas de riesgo desde que el BCE se embarcase en la compra de activos a gran escala.

Según los analistas, los inversores venden sus títulos fundamentalmente para cubrirse del riesgo de inflación y porque esperan que los bancos centrales aumenten el precio del dinero para responder a la inflación al alza. La política económica de Trump, en fin, puede ser la adecuada para romper la trampa de liquidez en la que está metido el Atlántico Norte, pero supone asumir enormes riesgos con el océano de liquidez que han inyectado los Mario Draghi, Janet Yellen y compañía. El número dos del BCE, Vítor Constâncio, fue ayer rotundo: “Los efectos negativos del incremento de incertidumbre pueden venir posteriormente”, dijo en Fráncfort ante las alegrías en algunos mercados. “Deberíamos ser precavidos al sacar conclusiones precipitadas de los movimientos en los mercados. Puede haber crecimiento, pero en el contexto de la política del 'América, primero' -el lema de campaña de Trump- (...) el alza del proteccionismo puede reducir sensiblemente ese efecto”, avisó.

Constâncio alertó de las posibles turbulencias en las economías emergentes por ese auge proteccionista. Pero subrayó que Europa también podría tener problemas. Aunque la primera oleada del trumpismo económico pueda ser favorable para el continente, “un amplio rango de riesgos políticos podría provocar riesgos económicos [en Europa]”, afirmó, básicamente por la frágil y desigual recuperación económica, por las vulnerabilidades derivadas de los altos niveles de deuda en algunos países y por las dudas que genera aún la banca.

La eurozona lleva toda la crisis tratando de activar devaluaciones internas en el Sur y de crecer vía exportaciones: el BCE hace un llamamiento por apostar ahora por la demanda interna, ante una eventual reducción del comercio mundial si calan las políticas proteccionistas que preconiza Trump. “Europa necesita políticas más expansionistas”, destacó Constâncio. El problema es que el BCE ha estado hasta ahora absolutamente solo en esa petición: Berlín no quiere oír hablar de estímulos. Bruselas ha abogado por una política fiscal neutral para 2017 y 2018, a pesar de que tanto el G-20 como el FMI y el BCE reclaman otra cosa. Eso podría cambiar esta misma semana, según las fuentes consultadas.

¿Estímulo fiscal en la UE?

“Sin más crecimiento, Europa tendrá dificultades”, clamó el BCE, consciente de que la política monetaria lleva años siendo el único estímulo en Europa. No es extraño que con esos mimbres la recuperación sea mediocre: el PIB del euro acaba de recuperar los niveles precrisis (cinco años después que EE UU), y el paro sigue por encima del 10% (el doble que al otro lado del Atlántico). “Europa ha mostrado resistencia ante la desaceleración de China desde el pasado verano o al shock creado por el referéndum británico”, subrayó Constâncio. “Sin embargo, hay incertidumbres y riesgos considerables”, cerró. España es uno de los países más vulnerables si las amenazas se sustancian.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.