El gasto en intereses de familias y empresas cae a mínimos históricos

Hogares y compañías pagan 90.000 millones menos por intereses gracias al BCE

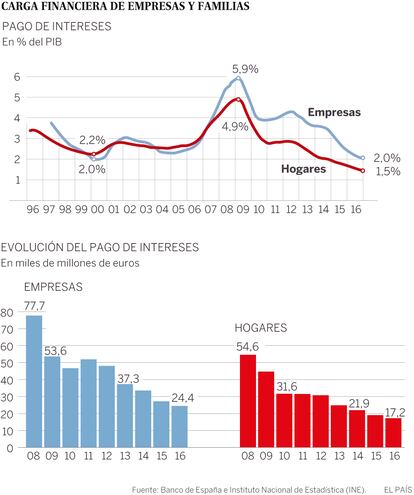

Pese a que la deuda todavía se sitúa en niveles altos, las familias y empresas españolas gastan menos que nunca en intereses en proporción al PIB. Según las estadísticas del Banco de España, los hogares desembolsan menos incluso que cuando apenas tenían deuda: un 1,5% del PIB frente al 3% de mediados de los noventa, cuando empezó a cobrar fuerza el proceso de endeudamiento. Y mucho menos que el 4,9% del PIB que pagaron a principios de la crisis. Si se compara con esos máximos, el ahorro de empresas y hogares alcanza los 90.000 millones. Y ello gracias al Banco Central Europeo, que ha llevado el euríbor a tipos negativos.

Los hogares españoles gastan menos que nunca en pagar intereses, tanto en términos de PIB como en proporción de renta. De acuerdo con los datos del Banco de España, en 2016 las familias desembolsaron un 1,5% del PIB, un mínimo histórico nunca conocido desde que arranca la serie en 1996, muy lejos del 4,9% del PIB que llegaron a abonar al inicio de la crisis. Según las cifras del INE, en 2016 las familias solo gastaron 17.189 millones frente a los 54.561 millones pagados en 2008, un ahorro por importe de 37.372 millones, dos veces lo que dedicará este año el Estado a prestaciones por desempleo. Y esta mejora ocurre a pesar del todavía elevado nivel de deuda que soportan las familias.

Semejante inyección de fondos en los bolsillos de los españoles se debe a las políticas del BCE, que desde febrero de 2016 han empujado a territorio negativo al euríbor, el índice de referencia de las hipotecas que en el verano de 2008 rondaba tipos del 5%. Y dos factores han brindado aún más fuerza a esta enorme bajada de tipos: por un lado, el grueso de la deuda de las familias españolas está en hipotecas a tipos variables. Es decir, referenciados al euríbor. Y por otro, los expertos señalan la eliminación de las cláusulas suelo, que impedían que el descenso del euríbor se trasladase con toda su intensidad.

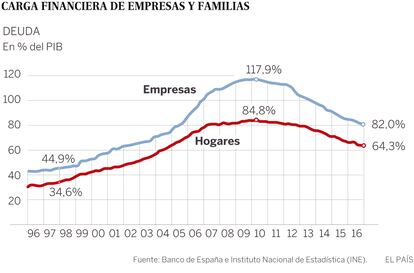

Obviamente, también ha influido la disminución de la deuda, que ha bajado desde el 84,8% del PIB en 2010 al 64,3% registrado a cierre de 2016. Con el crash financiero, el flujo de crédito se detuvo en seco, así que las familias no han aumentado más su deuda al tiempo que, en su mayoría, han ido amortizando las hipotecas y, por tanto, aminorando sus pasivos. Además, el crecimiento del PIB ayuda a reducir el tamaño relativo de la deuda. Aun así, el endeudamiento de los hogares se sitúa en el 102% de la renta bruta disponible, 33 puntos por debajo de su máximo de 2008 pero todavía en unos niveles considerados altos en relación con los ingresos.

Si se examina el pago de intereses de las empresas, el ahorro es incluso mayor: en 2016 desembolsaron 24.422 millones frente a los 77.690 millones que se gastaron en 2008, una diferencia de 53.268 millones. Por dar una idea del tamaño, esta cifra coincide con el valor en Bolsa de Telefónica. En porcentaje de PIB, el gasto en intereses de las compañías se ha desplomado desde el 5,9% hasta el 2% del PIB, un mínimo solo anotado en el año 2000. Y la deuda ha caído del 117,9% al 82% del PIB, 36 puntos de PIB menos.

Esta rebaja de la carga financiera de las sociedades obedece a la política monetaria, pero también a las quiebras y reestructuraciones de deuda que ocurrieron con la crisis. Aunque en menor medida, otro factor que explica este descenso reside en la mayor capacidad que tuvieron las empresas para ajustar gastos, recortar plantilla y dedicar más recursos a amortizar deudas.

En total, entre empresas y familias se están ahorrando en intereses unos 90.000 millones respecto al máximo registrado a principios de la crisis. Se trata de uno de los vientos de cola que impulsa la recuperación de la economía y el fuerte repunte del consumo interno. De hecho, el BCE ya elaboró un estudio en el que concluía que España es el país que más se ha beneficiado de sus políticas debido a la elevada incidencia de las hipotecas a tipos variables.

En gran medida, la evolución de la deuda arroja bastante luz sobre el crecimiento desde finales de los noventa, el estallido de la crisis y la recuperación actual. Y este patrón subraya la todavía extrema vulnerabilidad de la economía española a una subida de tipos en el futuro. BBVA Research estima que la primera alza de tipos podría producirse a finales de 2018, lo que se trasladará al euríbor incluso algo antes. No obstante, resalta que los repuntes serán muy leves y graduales y que, además, se cuenta con un cierto colchón de ahorro para amortiguarlos.

Por otra parte, el menor pago de intereses representa una transferencia de las cuentas de los bancos a las de los hogares y empresas. Y evidencia las dificultades que encara el sector bancario, aún inmerso en un proceso de reestructuración.

La anomalía de los tipos en negativo

El euríbor hipotecario, el índice que se constituye a partir de los préstamos entre bancos, se encuentra en negativo, lo que facilita que la factura de intereses de los hogares caiga a mínimos. Y ello ocurre porque los bancos están pagando por prestar a otras entidades. ¿Cómo es esto posible?

Tras haber inyectado el BCE muchos fondos, a los bancos les sobra la liquidez y tienen un problema para gestionarla. Cuesta caro guardar dinero físico en una caja fuerte. Así que en un primer momento la solución consistía en dejarla en depósito en el BCE. Sin embargo, Mario Draghi decidió imponer a las entidades una penalización del -0,4% por depositar su dinero ocioso en el banco central. En un mercado con exceso de liquidez, los bancos se han visto forzados a prestarse entre sí a tipos negativos, siempre que no se alcance ese -0,4%.

En lugar de prestar a otros bancos, las entidades también podrían destinar su liquidez a bonos. Pero la rentabilidad de estos también está en negativo por las compras masivas del BCE. En definitiva, tener el dinero en un lugar seguro se cobra caro.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Sobre la firma

Archivado En

- BCE

- Crisis deuda europea

- Tipos interés

- Recesión económica

- Deuda corporativa

- Hipotecas

- Coyuntura económica

- Crisis financiera

- Endeudamiento empresarial

- Mercado hipotecario

- Bancos

- Unión Europea

- Mercados financieros

- Créditos

- Organizaciones internacionales

- Europa

- Empresas

- Servicios bancarios

- Economía

- Relaciones exteriores

- Banca

- Finanzas

- Euribor